Articles d'intérêt

Écarts de taux trop faibles : Positionnement sur les marchés du crédit

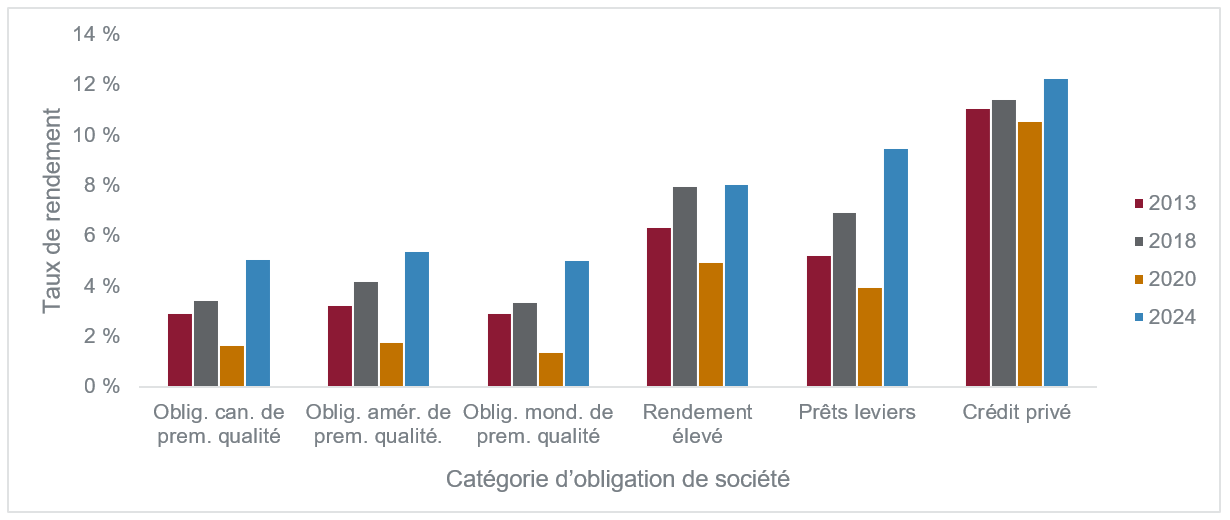

Après des décennies de taux d’intérêt bas, les investisseurs s’intéressent au revenu que procurent à nouveau les titres à revenu fixe. Le taux de rendement global est le plus élevé depuis plus de dix ans, et l’occasion de profiter de ces taux semble particulièrement intéressante, surtout par rapport aux taux extrêmement bas de 2020.

Les taux de rendement globaux de tous les titres de créance sont élevés

Sources : Bloomberg, Cliffwater LLC

Toutefois, les investisseurs doivent prêter attention aux facteurs qui influent sur les taux de rendement globaux. Pour tout instrument de crédit, le taux de rendement comprend deux éléments :

- Taux de base : le taux d’intérêt « sans risque » à partir duquel un instrument de crédit est évalué. Il s’agit d’une obligation d’État à échéance équivalente pour les titres de créance à échéance fixe comme les titres de première qualité et les titres à rendement élevé. Il s’agit habituellement d’un taux du marché comme le taux du financement à un jour garanti comme le SOFR (Secured Overnight Financing Rate) ou le taux CDOR (Canadian Dollar Offered Rate) pour les instruments à taux variable.

- Écart de taux – il s’agit du rendement supplémentaire que vous obtenez au-dessus du taux de base, qui représente une rémunération pour le risque de crédit que l’investisseur prend.

En gardant ces éléments à l’esprit, nous demeurons prudents avant d’affirmer que l’utilisation du rendement global signale que le crédit est l’élément le plus intéressant dans le volet des titres à revenu fixe. La hausse des taux de base a été le principal facteur des taux de rendement attrayants que nous observons actuellement sur les marchés, cachant les valorisations relativement serrées des écarts de taux.

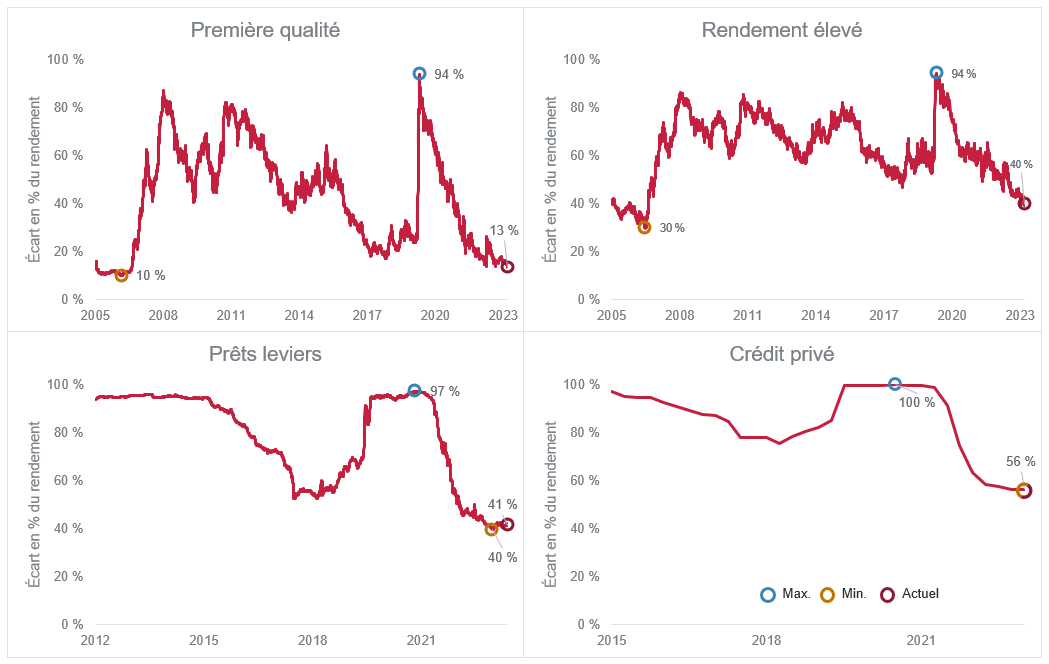

Envisageons d’examiner l’écart de taux en pourcentage du rendement global. Dans presque toutes les catégories de titres de créance, l’écart de taux contribue actuellement au pourcentage de rendement le plus bas de la dernière décennie, ou presque.

Écart de taux en pourcentage du rendement global

Sources : Bloomberg, Cliffwater LLC

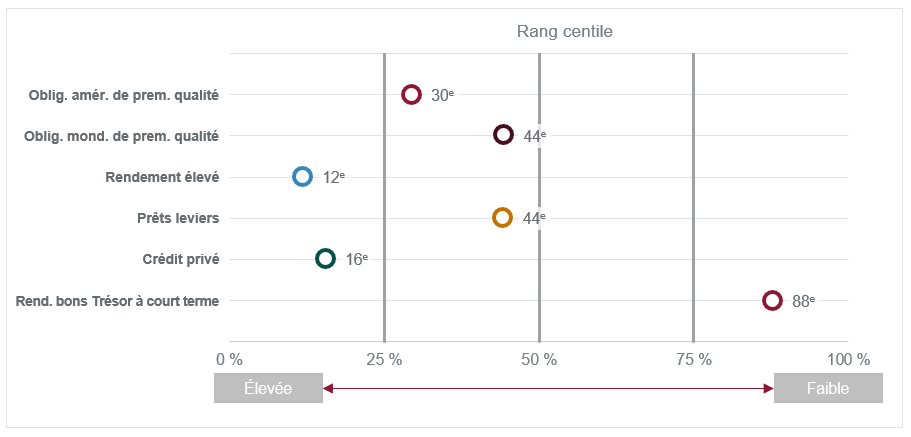

Sur le plan de la valorisation, les marchés ne prennent pas en compte autant de risque de crédit que dans le passé, ce qui signifie que le prix du risque de crédit est relativement élevé, malgré les taux surprenants de la catégorie d’actif. Si nous comparons les écarts de taux actuels et les écarts historiques, toutes les grandes catégories de titres de créance se négocient selon des écarts plus serrés que les moyennes à long terme. La seule composante qui se négocie près de ses sommets à long terme est le taux d’intérêt, qui se situe au 88e centile.

Valeur relative des catégories de titres de créance par rapport aux taux

Sources : Bloomberg, Cliffwater LLC

Comment Gestion d’actifs CIBC positionne l'exposition au crédit

Cela ne veut pas dire que nous pensons que les investisseurs devraient éviter le risque de crédit et acheter le risque de taux d’intérêt. En reconnaissant le principal facteur du taux de rendement global et la « richesse » relative des écarts de taux, nous croyons que les investisseurs devraient tenir compte, avec leurs gestionnaires, de leur mode de positionnement au sein des catégories de titres de créance. À notre avis, la prédominance des taux de base sur les écarts de taux comme moteur de la valeur dicte une approche prudente dans les mandats de crédit. Dans nos stratégies, ce point de vue est exprimé de trois façons :

- Répartition plus élevée dans les titres autres que le crédit, comme les quasi-espèces, les obligations d’État, etc., lesquels sont utilisés comme capital liquide pour les périodes futures où les écarts de taux sont plus intéressants.

- Faible sensibilité du portefeuille aux variations des écarts de taux (et non aux taux d’intérêt), mesurée par la « duration du crédit ». Notre courte duration du crédit signifie que l’élargissement des écarts de taux influera moins sur les taux de rendements que l’augmentation de la duration du crédit.

- Diminution de l’exposition au crédit de qualité inférieure et aux instruments à taux variable, comme les obligations à rendement élevé, les prêts leviers et le crédit privé, en raison du resserrement des écarts de taux et du risque de baisse des taux de base qui érode la production de revenus.

Dans un contexte de taux de base élevés et de resserrement des écarts de taux, nous croyons que ce positionnement est idéal. Nous maintenons une position plus prudente, ce qui devrait protéger le capital en cas d’élargissement des écarts de taux, et ce, sans compromettre le taux de rendement global de nos portefeuilles, car la majorité du rendement à saisir provient de la composante du crédit non liée aux marchés des titres à revenu fixe. Ce positionnement permet également de fournir des « réserves de liquidités » aux stratégies, lesquelles peuvent être déployées de façon tactique dans des titres de créance à mesure que les écarts de taux s’élargissent et offrent des points d’entrée plus intéressants.

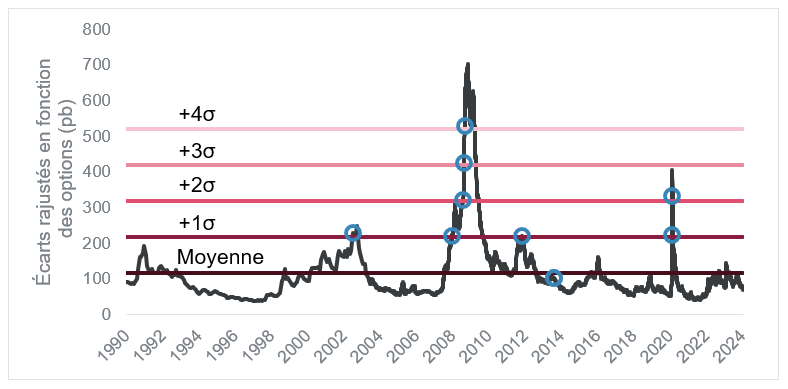

En règle générale, les écarts de taux reviennent à la moyenne, et les périodes d’écarts de taux très prononcés sont souvent le meilleur moment pour réintroduire des « réserves de liquidités » dans l’exposition au crédit. Il est presque impossible de prévoir l’ampleur des écarts de taux, mais la nature des mouvements des écarts peut orienter une augmentation ou une diminution de la répartition. Par exemple, si les investisseurs utilisaient les écarts types des écarts de taux supérieurs à la moyenne pour investir dans des obligations de première qualité, leur rendement annualisé sur cinq ans, en moyenne, aurait été de 8 % après chaque répartition, comparativement à 4,4 % sur une période mobile de cinq ans pour toutes les périodes.

Utilisation du retour à la moyenne des écarts de taux pour déclencher une augmentation des répartitions

Bien que le retour du rendement sur le marché des titres à revenu fixe soit accueilli favorablement, nous invitons les investisseurs à réfléchir à ce qui motive ces taux de rendement global attrayants et, compte tenu de ces facteurs, à la meilleure façon de répartir les titres de créance. Est-ce que l’augmentation des taux de base est le facteur déclencheur d’une augmentation de l’exposition aux écarts de taux, ou est-ce que les prochains épisodes d’élargissement des écarts de taux constituent un meilleur point d’entrée? Quel est la meilleure formule pour exprimer un point de vue dans le monde des multiples titres de créance?

Compte tenu de notre point de vue actuel, nous croyons que la répartition des titres à revenu fixe devrait être prudente, qu’elle devrait être « payée pour attendre » des périodes futures où le risque de crédit devrait sembler plus intéressant et où les écarts de taux ne sont pas trop faibles.

Mention juridique

Les opinions exprimées dans le présent document sont celles de Gestion d’actifs CIBC inc. et peuvent changer en tout temps. Gestion d’actifs CIBC inc. n’assume aucune obligation ni responsabilité quant à la mise à jour de ces opinions. Le présent document vise à donner des renseignements généraux et ne vise aucunement à donner des conseils financiers, de placement, fiscaux, juridiques ou comptables. Il ne constitue ni une offre ni une sollicitation d’achat ou de vente des titres mentionnés. La situation personnelle de chacun et l’actualité doivent être prises en compte dans une saine planification des placements. Toute personne voulant utiliser les renseignements contenus dans le présent document doit d’abord consulter son conseiller. Toutes les opinions et estimations figurant dans le présent document datent du moment de sa publication, sauf indication contraire, et peuvent changer. Gestion d’actifs CIBC et le logo CIBC sont des marques de commerce de la Banque Canadienne Impériale de Commerce (la Banque CIBC), utilisées sous licence. Le présent document et son contenu ne peuvent être reproduits sans le consentement écrit de Gestion d’actifs CIBC inc.

« BloombergMD » est une marques de service de Bloomberg Finance L.P. et de ses sociétés affiliées, y compris Bloomberg Index Services Limited (« BISL »), l’administrateur des indices (collectivement, « Bloomberg »), que Gestion d’actifs CIBC inc. est autorisée à utiliser, à certaines fins, en vertu d’une licence. Bloomberg n’est pas affilié à Gestion d’actifs CIBC inc., et Bloomberg n’approuve, n’endosse, n’examine ni ne recommande les produits de Gestion d’actifs CIBC inc.

Aaron Young, CFA, vice-président, Titres mondiaux à revenu fixe, Gestion d'actifs CIBC

Membre de l’Équipe des titres à revenu fixe de Gestion d’actifs CIBC, Aaron est responsable en tant qu’expert de la conception et de la gestion de solutions pour les investisseurs en titres à revenu fixe.

Il travaille dans le secteur des placements depuis 13 ans. Avant d’entrer au service de la Banque CIBC en 2023, il a été gestionnaire de portefeuille à RPIA au sein de l’équipe de gestion de portefeuille et de recherche. Il a commencé sa carrière à Gestion d’actifs CIBC en 2010 au sein du Service à la clientèle institutionnelle, et à titre de gestionnaire adjoint de portefeuille de clients dans l’Équipe des titres à revenu fixe.

Aaron a publié de nombreux rapports de recherche sur les titres à revenu fixe, les titres de crédit et les placements ESG, et a été conférencier lors de nombreux forums sur les placements canadiens et mondiaux.

Il détient un baccalauréat ès arts de l’Université de Toronto. Aaron est également analyste financier agréé (CFA) et membre de la CFA Society Toronto.

cropped.png)