Articles d'intérêt

Naviguer les courants : nouvelles tendances en investissement d’impact

Tout comme le caillou jeté dans l’eau qui crée des cercles concentriques, il en va de même pour les investisseurs cherchant à créer des retombées positives avec leurs investissements. Imaginez un instant que l’on puisse mesurer ces ondulations avant même qu’elles ne se produisent. Voilà l’essence de l’investissement d’impact. À mesure qu’il gagne en popularité, il aborde des questions de plus en plus spécifiques dans les domaines environnementaux et sociaux, permettant ainsi aux investisseurs de mieux arrimer leurs portefeuilles et leurs objectifs.

L’investissement d’impact, selon sa définition classique, se distingue par l’intention d’entraîner des retombées sociales et environnementales positives — et surtout mesurables — tout en générant des rendements attrayants. De nombreuses variantes, par exemple, visent à répondre aux 17 Objectifs de développement durable (ODD) des Nations Unies, adoptés en 2015 dans le cadre du programme « Agenda 2030 ». En termes de rendement, les approches visent généralement à produire des rendements ajustés au risque comparables à ceux du marché.

Se concentrer sur des défis spécifiques

L’investissement d’impact connaît une croissance rapide, avec des actifs mondiaux de 1164 milliards de dollars en 2022, soit un bond de 63 % par rapport à 2020. Au Canada, 52 % des propriétaires et gestionnaires d’actifs y avaient recours à la mi-2023, selon un sondage de l’Association pour l’investissement responsable, bien que les détails sur les actifs sous gestion n’aient pas été divulgués. De plus, 43 % des gestionnaires d’actifs interrogés par la société de services-conseils Millani prévoient le lancement d’un produit axé sur l’impact cette année.

L’évolution du paysage est indéniable. Pour ceux et celles qui se souviennent de l’émergence des obligations vertes à la fin des années 2000, l’investissement d’impact est peut-être encore aujourd’hui lié à des projets verts. Cependant, au fil du temps, il a donné naissance aux obligations sociales, durables et liées à la durabilité. Plus récemment, le marché a franchi une nouvelle étape avec le lancement des obligations bleues, une nouvelle catégorie axée plus spécifiquement sur les projets océaniques et côtiers. Dans le monde, environ deux milliards de personnes vivent dans des zones côtières. La première obligation bleue a été émise en 2018 par la République des Seychelles afin d’étendre les zones protégées. Le titre, qui comportait une échéance de 10 ans, a été développé avec la Banque mondiale et permis de récolter 15 millions $ US. De 2021 à mi-2023, les marchés ont enregistré 12 émissions d’obligations bleues d’une valeur de 2,9 milliards $ US, selon KPMG.

Les obligations bleues figurent parmi les moyens mis de l’avant pour combler l’énorme déficit de financement qui entrave les efforts d’adaptation au changement climatique dans le monde entier. Par exemple, les besoins des pays en développement sont 50 % plus élevés qu’on ne le pensait auparavant, et sont estimés entre 194 et 366 milliards $ US par an, selon un rapport du Programme des Nations Unies pour l’environnement (PNUE). Les chiffres peuvent être décourageants, mais ce n’est pas tout : pour combler le déficit de financement global dans la réalisation des ODD de l’ONU d’ici 2030, on s’entend généralement pour dire qu’il faudra plus de 4 000 milliards.

Généraliser les produits dans toutes les catégories d’actifs

D’autres solutions d’investissement dédiées à l’impact voient le jour sous diverses formes, comme les placements privés en actions et les fonds de dette privée, pour relever des défis tels que le logement abordable, la réduction des inégalités et les soins de santé. Si l’on s’intéresse plus particulièrement au marché privé de l’impact et à l’écosystème de la transition énergétique, il s’est généralisé, comme le soulignait un livre blanc publié par le Forum économique mondial en 2023 : « Par rapport à la situation qui prévalait il y a 10 ans, beaucoup plus de gestionnaires de moyenne et de grande taille lancent des fonds d’impact. Il y a encore cinq ans, il n’en existait que quelques-uns, principalement des fonds d’impact basés aux États-Unis et axés sur les actions de croissance, suffisamment importants pour accueillir des partenaires limités de grande taille. »

Aujourd’hui, ajoute le rapport, « un nombre bien plus important de partenaires généraux situés dans le segment supérieur du marché lancent des produits d’impact et de transition énergétique dans toutes les catégories d’actifs et stratégies du marché privé ». Ceci comprend les infrastructures, le capital-risque, le crédit privé et d’autres actifs réels, tels que les prêts hypothécaires commerciaux.

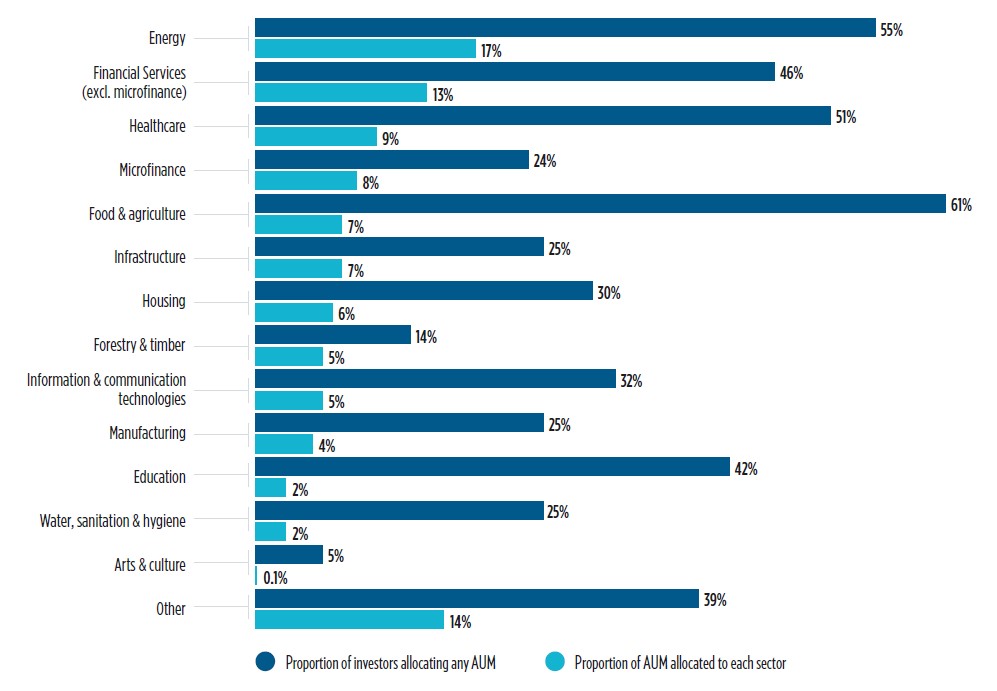

Au fur et à mesure que les solutions d’investissement évoluent, la diversité des secteurs eux-mêmes, dont beaucoup s’alignent sur les ODD des Nations Unies, augmente également. Selon une enquête menée auprès de 300 investisseurs par le Global Impact Investing Network (GIIN), les secteurs avec la plus forte proportion d’actifs sous gestion sont l’énergie, les services financiers et la santé, suivis de la microfinance et de l’alimentation/agriculture (voir le graphique illustrant l’enquête GIIN, publiée en anglais seulement).

De 2017 à 2022, le logement a connu la plus forte croissance de tous les secteurs, avec un taux de croissance annuel composé de 44 %. (Les investisseurs sondés gèrent collectivement 317 milliards $ US, avec une médiane de 116 millions $ US. Environ les trois quarts de ces actifs sous gestion ont été investis directement dans des entreprises, des projets et des actifs, le reste passant par des intermédiaires tels que des gestionnaires de placements.)

Distinct de l’intégration ESG

Mentionnons que l’investissement d’impact est différent de l’intégration des facteurs environnementaux, sociaux et de gouvernance (ESG), qui n’a généralement pas pour objectif de surveiller des impacts positifs mesurables. L’intégration des facteurs ESG vise plutôt à intégrer une liste de facteurs E, S et G dans l’analyse d’investissement et la gestion des risques afin d’améliorer les résultats en matière de risque et de rendement. Cette intégration se manifeste souvent par un engagement proactif auprès des entreprises sur ces enjeux, dans le but de favoriser une création de valeur positive à long terme. De son côté, l’investissement d’impact est plus intentionnel, avec des indicateurs clés de performance (ICP) portant sur des résultats sociaux ou environnementaux spécifiques.

Si la majorité des initiatives d’investissement d’impact ciblent les ODD des Nations Unies, les investisseurs peuvent également mesurer l’impact de leurs investissements à l’aide d’une liste préparée par le GIIN : les indicateurs IRIS, qui se comptent par centaines. Dans le secteur agricole, par exemple, un des indicateurs porte sur l’utilisation des pesticides sur une période donnée. Dans le domaine de la santé, les indicateurs peuvent cibler des éléments tels que le nombre de personnes qui se consacrent aux besoins des enfants au sein d’une organisation, ou le nombre d’employés blessés au cours de la période couverte. Enfin, les indicateurs qui couvrent spécifiquement les ODD comprennent notamment la surface des bâtiments rénovés ou réaménagés (avec une feuille de route d’efficacité énergétique ou une contribution au logement abordable) qui font l’objet d’une réaffectation en fonction des investissements réalisés sur une période donnée.

La mesure de la performance sociale ou environnementale reste en effet un exercice ardu. À mesure que l’investissement d’impact se développe, le défi consistera à déterminer son effet sur l’économie réelle. Par exemple, tout comme l’impact réel d’un investissement devrait idéalement être authentifié par un tiers crédible, l’organisation ou l’entreprise qui récolte des capitaux doit également s’engager à produire des rapports de façon régulière. Cependant, alors que les nouvelles normes de durabilité sont susceptibles de profiter aux investisseurs qui cherchent à améliorer l’analyse des risques et des occasions, elles auront également un effet sur l’investissement d’impact.

3 https://thegiin.org/assets/2022-Market%20Sizing%20Report-Final.pdf

4 https://fr.millani.ca/pre-page

8 https://news.un.org/en/story/2023/07/1138352

9 https://impact-investor.com/bridging-the-sdg-funding-gap-with-private-debt-impact-funds/

10 https://www3.weforum.org/docs/WEF_Private_Market_Impact_Investing_2023.pdf

Réjean Nguyen, directeur principal, Investissement d’impact et Pratique d’affaires ESG

Réjean Nguyen collabore étroitement avec les équipes de placement d’Addenda Capital pour l'intégration des facteurs environnementaux, sociaux et de gouvernance (ESG), l’évaluation de l’impact ainsi que les risques et occasions liés à la transition climatique. Il soutient également l'équipe d’Investissement durable dans les engagements et les changements transformationnels visant la performance et les résultats relatifs aux facteurs ESG, telle que l’atteinte d’objectifs de carboneutralité.

cropped.png)